Che cosa è l'inflazione?

L‟inflazione è il fenomeno di aumento nel livello generale dei prezzi (misurato dal IPC o dal deflatore del PIL). Il tasso di inflazione esprime la velocità di incremento del livello generale dei prezzi in un certo periodo.

Con il termine deflazione si indica invece la diminuzione nel livello generale dei prezzi.

Tale fenomeno si è verificato spesso nel passato (p.e. durante la Grande Crisi degli anni „30); oggi è più raro, ma esistono esempi recenti (Giappone).

L‟inflazione è un fenomeno monetario che riguarda il valore della moneta, più che quello dei beni.

Infatti P, il livello generale dei prezzi, è anche una misura del valore della moneta (pari a 1/P):

se P cresce (= inflazione), il valore della moneta diminuisce perché con un‟unità di moneta si possono comprare meno beni.

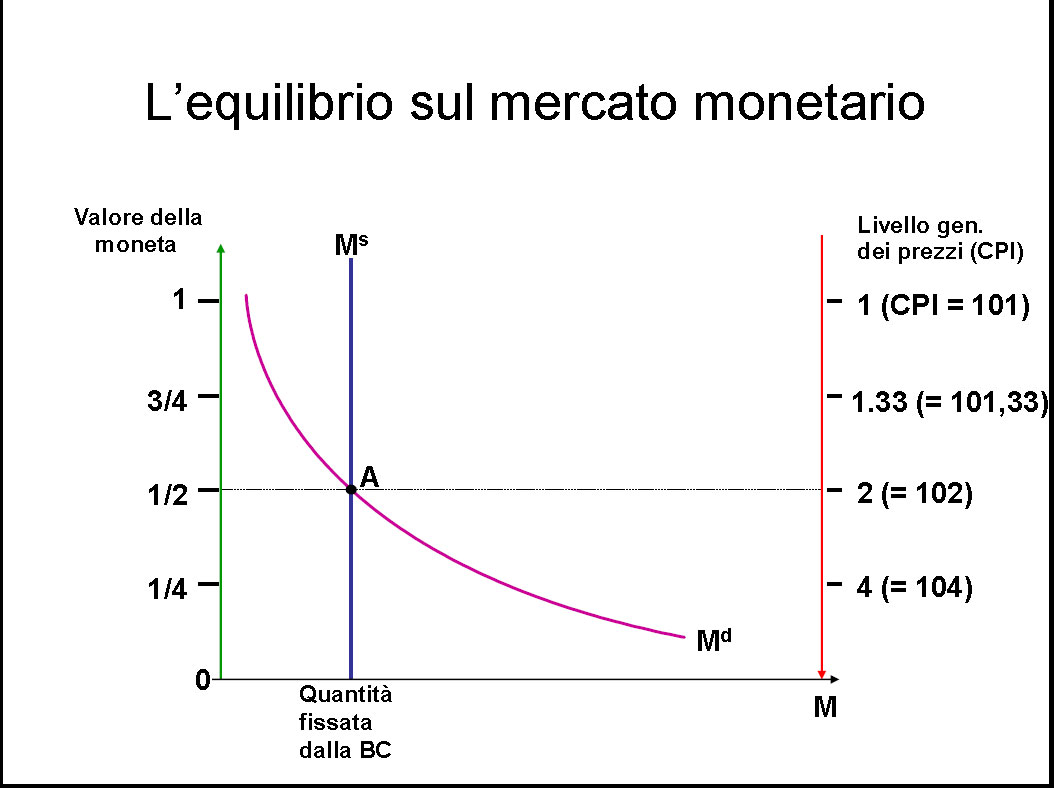

Il mercato della moneta

Se l‟inflazione riguarda il valore della moneta, possiamo analizzarla in termini di domanda ed offerta di moneta.

L‟offerta di moneta Ms è controllata (in realtà non perfettamente, ma qui supporremo che lo sia) dalla BC.

La domanda di moneta Md (cioè il fatto che gli agenti desiderino detenere moneta invece che beni) dipende da due delle funzioni della moneta: mezzo di scambio e riserva di valore.

Considerando la sola funzione di mezzo di scambio, la domanda di moneta dipende dal prezzo dei beni: se P cresce, serve più moneta per comprare un dato paniere di beni.

Quindi la domanda di moneta cresce con P e decresce con 1/P (cioè decresce al crescere del suo valore).

Come tutti i mercati, anche il mercato monetario trova nel lungo periodo un equilibrio in cui l‟offerta uguaglia la domanda attraverso l‟aggiustamento del valore della moneta, ovvero del livello generale dei prezzi.

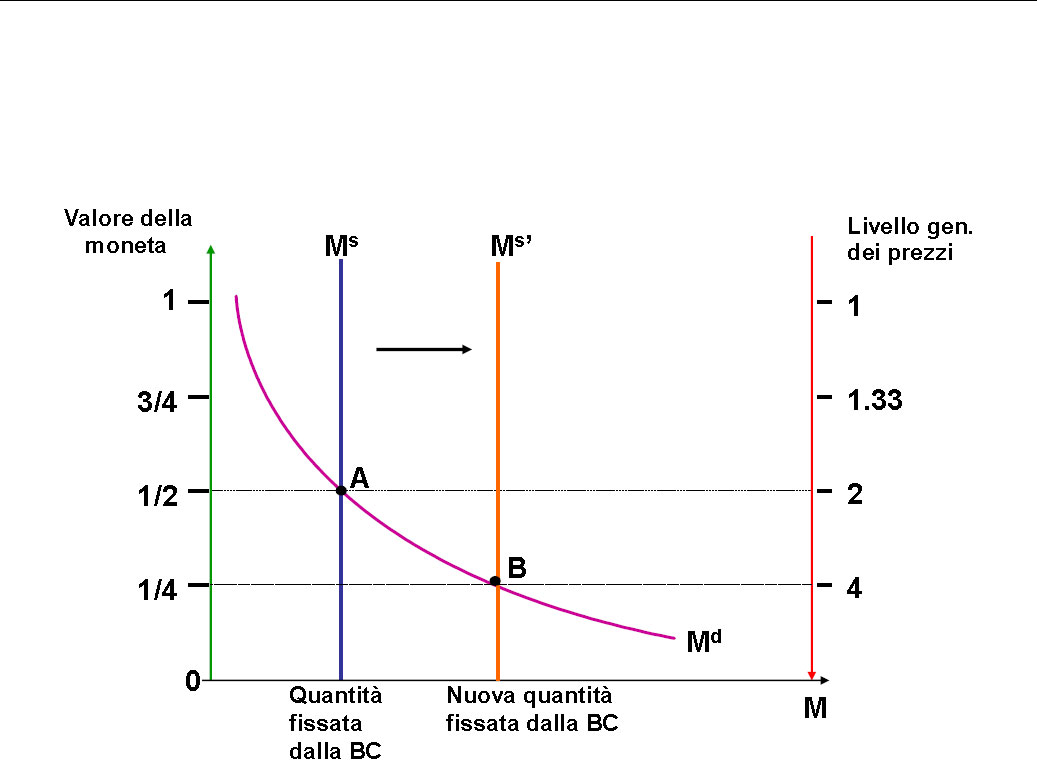

Hp: la banca centrale decide di aumentare Ms attraverso un‟operazione di mercato aperto.

L‟offerta di moneta si sposta a destra.

Data Md, il valore di equilibrio della moneta diminuisce e quindi il livello generale dei prezzi aumenta.

L‟aumento dell‟offerta di moneta, e in generale qualsiasi politica monetaria espansiva (p.e. la riduzione del TUS), motivata dalla volontà di far crescere il PIL, ha dunque un effetto inflazionistico nel lungo periodo.

Quindi l‟inflazione è un fenomeno che origina dal mercato monetario ed è la conseguenza dell‟aggiustamento indotto da un eccesso di offerta di moneta.

La teoria quantitativa (TQM) è la teoria tradizionalmente usata per spiegare il livello generale dei prezzi e l‟inflazione.

Risale al „600 e venne usata per spiegare l‟inflazione spagnola causata dall‟afflusso di oro dalle Americhe.

Elaborata in modo preciso da David Hume nel „700

E‟ una teoria valida nel lungo periodo.

Due tesi:

1. Il valore della moneta dipende nel lungo periodo dalla quantità di moneta presente nell‟economia.

2. La causa principale dell‟inflazione è l‟aumento della quantità di moneta.

La dicotomia classica

Uno dei cardini della TQM è la tesi secondo cui l‟andamento delle variabili reali dell‟economia è nel lungo periodo indipendente dalle variazioni della quantità di moneta presente nel sistema economico.

Variabili nominali: tutte le variabili economiche espresse in unità monetarie (p.e. il PIL nominale).

Variabili reali: tutte le variabili economiche espresse in unità fisiche (p.e. il PIL reale).

Dicotomia classica: la tesi secondo cui variabili reali e nominali dipendono da forze differenti.

In particolare, si afferma che nel lungo periodo le variazioni della quantità di moneta modificano soltanto le variabili nominali: principio di neutralità della moneta.

La velocità di circolazione della moneta

E‟ la grandezza che misura il numero di volte che un‟unità di moneta (p.e. una banconota) cambia di mano a seguito di transazioni in un dato intervallo di tempo.

V = (PY)/M

dove il PIL Y è usato come una proxy del numero reale di transazioni che avvengono in un‟economia in un dato periodo di tempo

Se cresce il valore delle transazioni in un‟economia, tali transazioni dovranno essere “finanziate” con moneta. Quindi …

o aumenta la quantità di moneta, parità di V

o cresce la velocità di circolazione, a parità di M

o accadono entrambe le cose.

L‟equazione quantitativa

Dalla definizione di velocità di circolazione discende la equazione quantitativa (detta anche equaz. degli scambi):

MV = PY

Tale equazione (dovuta a Fisher 1892) è alla base della moderna TQM.

Le due tesi della TQM sono infatti che:

1. P dipende da M

2. P è direttamente proporzionale a M

Dimostriamo la seconda (la prima è ovvia).

La TQM spiegata in poche righe

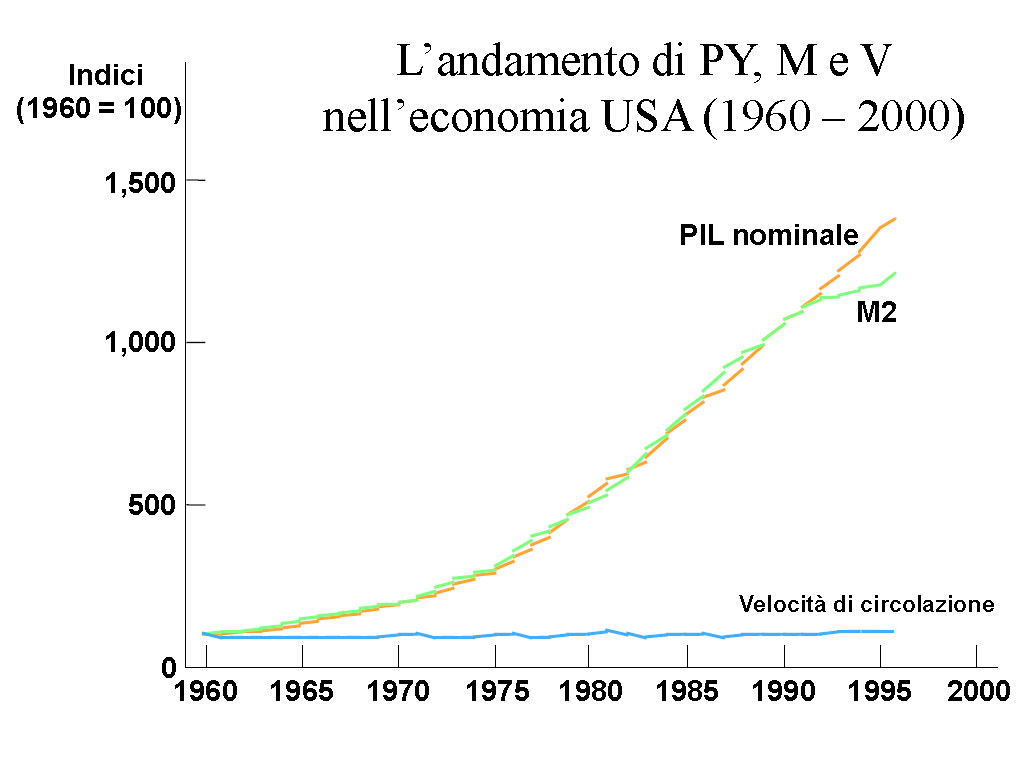

Hp 1 (Hp empirica): la velocità di circolazione della moneta è pressoché stabile nel tempo.

Quindi se la banca centrale aumenta Ms di un ammontare pari a M, ciò induce un aumento proporzionale nel PIL nominale pari a (PY) perché V non varia.

Hp 2 (Hp teorica): vale il principio di neutralità della moneta, per cui M non può modificare il PIL reale Y nel lungo periodo.

Quindi qualsiasi M si “scarica” tutto in un aumento proporzionale del livello generale dei prezzi P:

P M

L‟aumento di Ms ha quindi nel lungo periodo soltanto un effetto inflazionistico.

Vedremo invece che nel breve periodo l‟effetto è anche su Y.

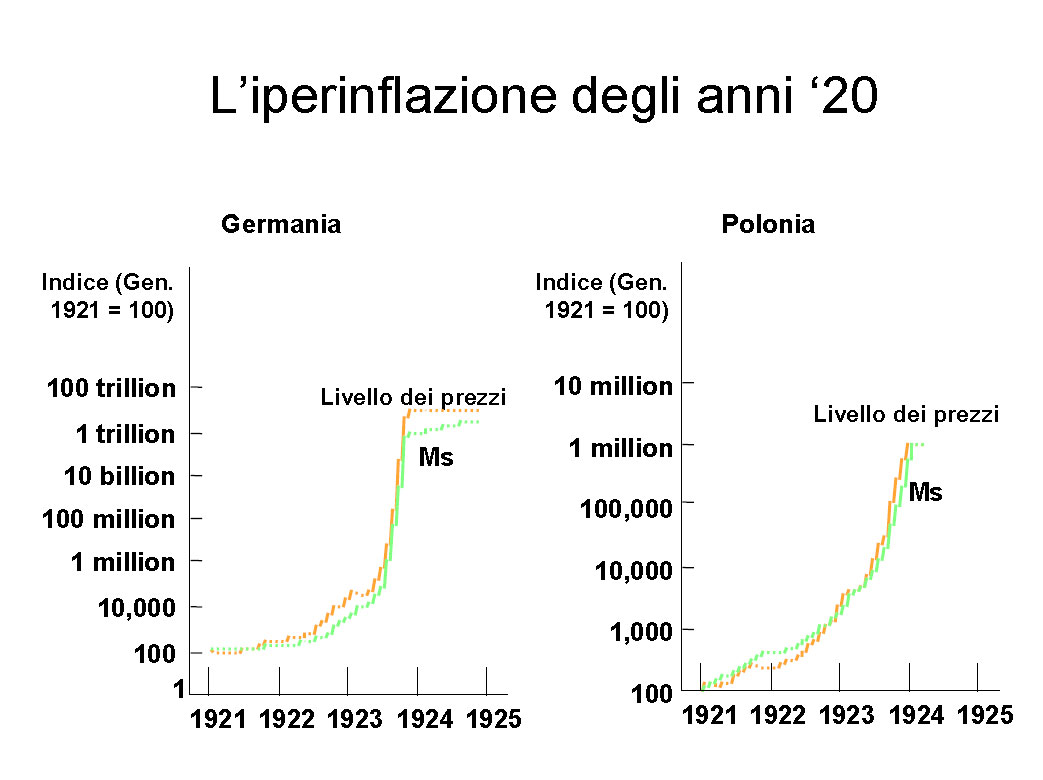

Con il termine iperinflazione si indicano i casi in cui il tasso di inflazione è maggiore del 50% mensile.

Ovvero: alla fine del primo mese ciò che costava 10, ora costa 15; alla fine del secondo mese costa 22,5; e così via.

Fenomeni di iperinflazione si sono verificati in passato in paese in cui il governo faceva fronte ai propri impegni (p.e. stipendi pubblici e pensioni) semplicemente stampando moneta.

Un esempio classico è l‟iperinflazione tedesca (e di tutta l‟Europa Centrale) degli anni „20.

Gli episodi di iperinflazione convalidano la TQM: il tasso di crescita dei prezzi coincide con il tasso di crescita dell‟offerta di moneta.

Stampare moneta è un modo con cui un governo può finanziare la propria spesa, in alternativa alle imposte vere e proprie ed al debito pubblico. Tale metodo di finanziamento prende il nome di signoraggio

In pratica, il signoraggio è pari all‟emissione di nuova moneta.

Inoltre, aumentando Ms il governo riscuote una specie di tassa da chiunque detiene moneta, perché la moneta perde valore in termini dei beni che si possono comprare con essa. Tale tassa prende il nome di imposta da inflazione.

In pratica, il governo compra beni e servizi (p.e. il lavoro dei dipendenti pubblici) o salda i suoi debiti pagando con moneta svalutata ovvero riducendo il valore reale di ciò che dà in cambio.

Il signoraggio e l‟imposta da inflazione come metodi di finanziamento della spesa pubblica erano molto diffusi in passato. Oggi sono rilevanti solo per i governi dei paesi con elevata inflazione e sistema fiscale inefficiente.

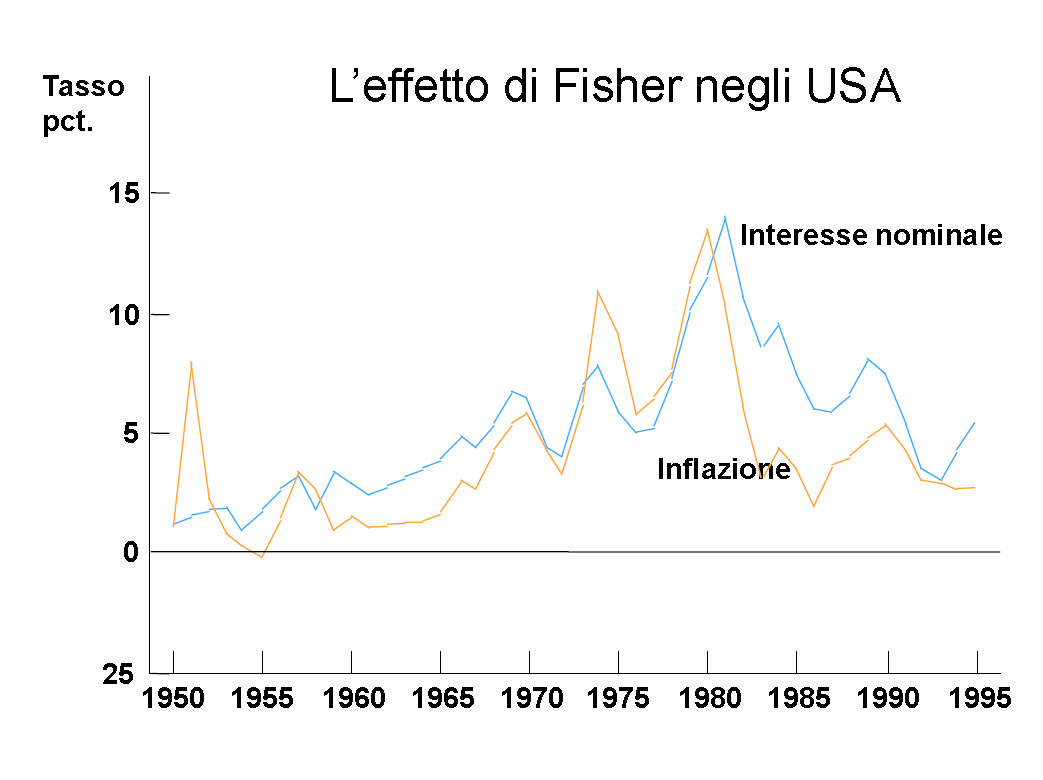

L‟effetto di Fisher

Sappiamo che la relazione tra interesse nominale i e interesse reale r è: i = r + tasso di inflazione

L‟effetto di Fisher è il fenomeno per cui al crescere del tasso di inflazione aumenta anche l‟interesse nominale, mentre a causa della dicotomia classica il tasso reale rimane invariato.

Quindi, se la banca centrale aumenta Ms il risultato è un aumento sia del tasso di inflazione che del tasso nominale di interesse.

Anche tale effetto è una verifica indiretta della TQM

In genere si ritiene che l‟inflazione riduca il potere di acquisto dei redditi nominali e peggiori il tenore di vita.

In realtà l‟inflazione dei prezzi di acquisto di beni e servizi significa anche l‟inflazione dei redditi dei venditori (inclusi i venditori di servizi di lavoro).

Quindi, se tutti i prezzi aumentassero contemporaneamente ed in pari misura (caso della perfetta indicizzazione) i redditi nominali varierebbero allo stesso ritmo del livello generale di prezzi: non vi sarebbe alcun effetto reale

Tuttavia, anche se questo fosse vero (e, realisticamente, non lo è…), l‟inflazione sarebbe comunque da evitare perché provoca dei costi rilevanti (e se provoca dei costi, allora essa ha anche un effetto reale).

I costi dell‟inflazione

Possibili costi dell‟inflazione:

1) i c.d. costi della suola delle scarpe;

2) i c.d. costi della variazione dei menù;

3) la distorsione dei prezzi relativi;

4) la redistribuzione arbitraria della ricchezza;

5) il drenaggio fiscale;

6) l‟incertezza (in caso di inflazione instabile).

I costi di tipo 1) e 2) si verificano anche nel caso, del tutto ipotetico, di perfetta indicizzazione.

I costi della suola delle scarpe

Con questo termine si intendono le risorse che vengono sprecate quando l‟inflazione induce gli agenti a minimizzare la detenzione di mezzi liquidi.

Dato che l‟inflazione riduce il valore della moneta (cioè il suo potere di acquisto), gli agenti hanno un incentivo a detenere la loro ricchezza in una forma diversa dalla moneta contante e che sia protetta dall‟inflazione (p.e. depositi indicizzati).

Il circolante è l‟unico asset che non può, per definizione, essere indicizzato!

Questo però significa doversi recare più spesso in banca o al Bancomat per prelevare mezzi liquidi: di qui il consumo della suola delle scarpe!

In generale, qualsiasi operazione di conversione da assets illiquidi a mezzi liquidi è un‟operazione del tutto improduttiva che comporta uno spreco di tempo e risorse. L‟inflazione aumenta il numero di tali operazioni e quindi incrementa lo spreco.

I costi di cambiamento dei menù

I c.d. menu costs sono i costi che si devono sostenere per aggiornare i listini dei prezzi per effetto dell‟inflazione (p.e. il menù di un ristorante).

Questo vale anche in caso di perfetta indicizzazione, anzi è proprio in questo caso che si devono continuamente cambiare i listini dei prezzi.

E‟ questo un nuovo caso di operazione del tutto improduttiva che comporta uno spreco di tempo e risorse.

Un esempio di tali costi, anche se ovviamente non dipendente dall‟inflazione, si è avuto con il passaggio dalla lira all‟euro: tutti i listini prezzo sono stati adeguati, con costi non irrilevanti.

Se l‟inflazione è elevata tale aggiustamento deve essere compiuto molto spesso, aumentando lo spreco.

Il drenaggio fiscale

Il sistema fiscale non è indicizzato, quindi l‟inflazione, aumentando i redditi nominali dei contribuenti, fa crescere il carico fiscale, distorcendo così l‟allocazione delle risorse.

In Italia si parla di drenaggio fiscale (fiscal drag) soprattutto riguardo alla distorsione indotta dall‟inflazione in presenza di imposte sul reddito progressive.

Se per hp i salari sono perfettamente indicizzati, l‟inflazione fa approdare il contribuente ad uno scaglione di reddito nominale più alto (perché il salario nominale è cresciuto), su cui grava un‟aliquota di imposta più elevata: a parità di reddito reale, si pagano più imposte.

Questo fenomeno però non si verifica se anche gli scaglioni di imposta sono a loro volta indicizzati.

Un ulteriore esempio si ha nel caso delle imposte sui guadagni in conto capitale realizzati sul valore di Borsa delle azioni: se l‟aumento dei prezzi delle azioni è solo il riflesso dell‟aumento generalizzato di tutti i prezzi, si pagano tasse su un guadagno puramente nominale.

La distorsione dei prezzi relativi

Uno degli effetti più significativi dell‟inflazione è la distorsione del sistema dei prezzi relativi che si produce ogni volta che non tutti i prezzi crescono allo stesso modo e simultaneamente (ogni volta cioè che il sistema non è perfettamente indicizzato).

Alcuni prezzi si adeguano subito all‟inflazione, ma altri sono molto più difficili da aggiustare (p.e. salari). Si parla in quest‟ultimo caso di prezzi vischiosi.

In caso di inflazione, l‟effetto della presenza di prezzi vischiosi è proprio l‟alterazione dei prezzi relativi.

N.b.: i prezzi relativi (del tipo: p1/p2) sono variabili reali

Il più importante prezzo relativo è il salario reale w/P, ovvero il rapporto tra salario nominale w e livello generale dei prezzi P.

Questo fenomeno distorce le decisioni economiche degli agenti (che, come sappiamo, si basano proprio sui prezzi relativi p1/p2) ed induce un‟allocazione inefficiente delle risorse.

La redistribuzione arbitraria della ricchezza

Uno dei costi più rilevanti dell‟inflazione è la redistribuzione arbitraria della ricchezza a vantaggio dei debitori ed a danno dei creditori.

Tale fenomeno esiste ogni volta che il debito non è perfettamente indicizzato.

Il debitore infatti si impegna contrattualmente a pagare un dato interesse nominale che, in assenza di perfetta indicizzazione, corrisponde però ad un minore interesse reale vedi equazione di Fisher.

Il principale debitore che si avvantaggia di tale effetto è ovviamente lo Stato stesso, sugli interessi del debito pubblico.

Più in generale, l‟inflazione impoverisce in termini di potere di acquisto reale tutti coloro che, in assenza di indicizzazione, non hanno la possibilità di “aggiustare il proprio prezzo” perché godono di un reddito fisso (p.e. i pensionati o i lavoratori “deboli”).

Inflazione inattesa

I costi dell‟inflazione derivano anche dal fatto che l‟entità del tasso d‟inflazione difficilmente può essere perfettamente prevista dagli agenti. Se tale previsione perfetta fosse possibile, gli agenti ne terrebbero conto nel definire i contratti a lungo termine. In questo caso ideale, sarebbe persino inutile prevedere un meccanismo di indicizzazione ex post, in quanto tutti gli aggiustamenti dei prezzi sarebbero stabiliti ex ante in funzione dell‟inflazione attesa.

Esempio: nel fissare il salario, le parti sociali (sindacati ed associazioni di imprese) si accordano su un dato salario nominale w, ma tutti sono in realtà interessati al salario reale w/P dove P è I‟IPC. Dato però che il contratto, una volta firmato, vale per un certo periodo di tempo, il valore di P di cui tener conto nel fissare w non è l‟IPC effettivo in quel dato momento ma il IPC previsto per il futuro. L‟aspettativa sul tasso di inflazione (o inflazione attesa) riveste quindi un ruolo cruciale in tutti i contratti di durata pluriennale.

Quando, come avviene nella realtà, l‟inflazione è invece inattesa, o comunque non si è certi del tasso preciso a cui essa si manifesterà, l‟unica difesa del salario reale è l‟indicizzazione ex post. Questo però alimenta ulteriormente l‟inflazione

L‟inflazione come fattore di incertezza

La presenza di inflazione inattesa rende più difficile operare le scelte economiche perché il sistema dei prezzi relativi diviene inaffidabile. Si dice quindi che l‟inflazione alimenta l‟incertezza.

In particolare, un‟inflazione molto elevata è anche più variabile (cioè può oscillare maggiormente attorno al valore medio). Ciò induce ulteriori difficoltà ed incertezze nelle decisioni economiche.

P.e. un imprenditore che deve decidere un investimento pluriennale deve anticipare il futuro livello dei prezzi degli input che gli serviranno e dell‟output che vuole produrre. Se l‟inflazione è inattesa e molto variabile, tali previsioni possono essere anche molto lontane dal vero e l‟imprenditore può prendere decisioni sbagliate oppure rinunciare del tutto ad investire.

Ogni errore nell‟allocazione delle risorse è un costo reale indotto dall‟inflazione. Quindi limitare il più possibile il tasso di inflazione e cercare di renderlo prevedibile è un tipo di politica economica che favorisce l‟ottenimento dell‟allocazione ottimale delle risorse.

Domanda lezione 24

Dopo avere definito i concetti di inflazione, deflazione e iperinflazione, spiegare in che senso si può dire che l‟inflazione è un fenomeno che riguarda il valore della moneta

Spiegare quali sono gli effetti dell‟inflazione anche in presenza di una perfetta indicizzazione dei prezzi

Feed RSS

Feed RSS